量化投资之CTA策略

近几年在国内的资产管理市场,随着阶段性牛市来临,公募基金热卖以及私募基金红火,经常可以听到大家谈论量化投资。关于量化投资,在前面的文章已经介绍过了。而CTA策略可以说是量化投资中最受人关注的板块了。

什么是CTA策略?

CTA是Commodity Trading Advisor,即商品交易顾问的缩写。CTA本来是一个纯粹的金融监管词汇,代表的是专门为客户提供期货交易咨询和服务的个人或组织。后来演化为一种由专业的基金管理人以追求绝对收益为目标,运用客户委托的资金投资于期货市场、期权市场,并收取相应投资顾问费用的一种基金形式。

1949年,美国证券经纪人Richard设立第一个公开发售的期货基金,标志着CTA策略基金的诞生。1971年,管理期货行业协会建立,标志着CTA正式成为业界接受的一种投资策略。

早期,CTA策略基金的投资品种仅限于商品期货,近年已拓展到包括利率期货、股指期货、外汇期货在内的几乎所有期货品种。因此,CTA策略基金也被称作管理期货(Managed Futures)基金。

CTA策略如何获利?

期货市场最重要的功能是为现货商提供套期保值,风控对冲的交易场所。现货商作为实体经济的经营者,通常面临着原材料价格和产成品销售价格波动的风险。在期货市场,现货商可以通过购买期货合约,进行套期保值,把价格波动风险转移出去,从而提前锁定利润,为企业稳定经营提供保障。

CTA策略作为期货市场的投机者和套利者,成为现货商转移价格风险的交易对手,为期货合约交易提供流动性。通常,CTA策略同时分散投资数十个上百个期货品种,相当于为众多现货商提供风险规避的保险服务,收取了现货商缴纳的“保费”。这是CTA策略重要的收入来源。

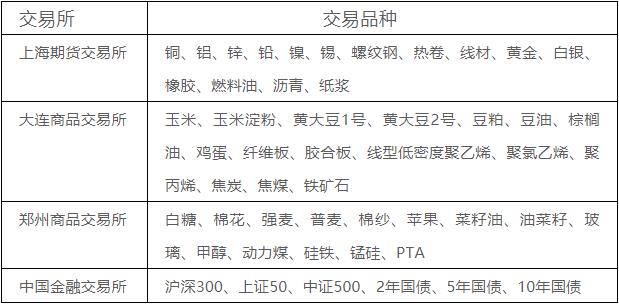

海外的CTA策略可投资期货、期权,包括:股指、商品、利率、外汇等,其中金融期货、期权的占比最大。而国内的CTA策略的投资标的主要为四大期货交易所的上市品种。

截至2020年底,国内期货市场的总市值已超过8000亿元,为套期保值者,投机者和套利者提供活跃的交易场所。随着疫情后经济的恢复,监管的政策鼓励,广州期货交易所的设立,国内的期货市场将迎来更大的发展空间,CTA策略可交易的品种将更加丰富。

根据在期货市场扮演的角色不同,CTA策略又可以分为趋势跟踪策略、趋势反转策略和价差套利策略等三种。其中趋势跟踪策略是市场的主流,约占70%的市场份额;价差套利策略约占25%左右的市场份额;而趋势反转策略只占5%左右的市场份额。

CTA策略要获利就需要市场波动,也就是说要有趋势,上涨和下跌都是趋势。最担心的是市场没有趋势,出现横盘现象。

趋势跟踪策略,是指跟踪相关品种不同周期的趋势,进行做多或做空操作,也就是说买入正在上涨的资产,卖出价格正在下跌的资产。趋势跟踪策略又可以细分为日内策略和日间策略。价差套利策略,是指利用相关品种不同期限的价格走势关系进行交易。包括跨期套利、期现套利、跨品种套利等。趋势反转策略,是指利用期货价格的反转性波动进行反向交易的一种策略。

CTA策略经过多年的发展,逐渐走向从单一到多元,从简单到复杂的发展路径,至今演化出各种差异较大的子策略,使得同样CTA策略标签下,各CTA策略最终收益表现有所不同。

CTA策略的特性

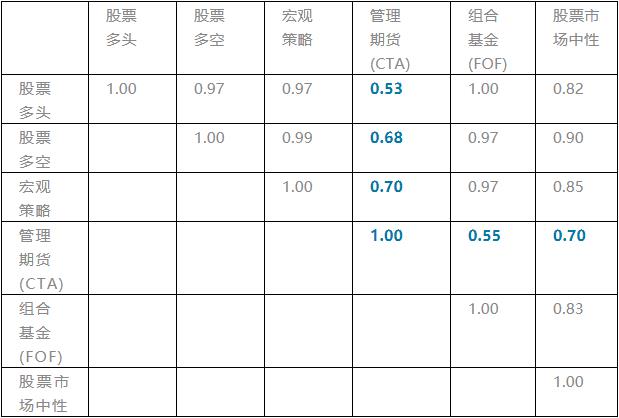

CTA策略的独特价值在与其他策略的相关性很低,是进行大类资产配置重要的策略品种。主要原因是底层投资标的的不同。

CTA策略的投资标的是期货市场的品种,这种底层资产与传统股/债市场差异较大。期货市场属于双向T+0市场,多空双向均可以进行投资操作,其灵活特征在涨跌市场环境都可获益,这与A股T+1单向做多市场有很大差异。CTA策略既可以看涨做多也可以看跌做空,在期货品种价格上涨或下跌时均可通过交易期货合约获利。

相关性低能有效避免把鸡蛋放在同一个篮子里,达到分散风险的目的。

总体看,无论是成熟的海外市场,还是发展的国内市场,CTA策略基金与传统的股票多头基金、债券基金的相关性都较低。在股债投资组合的基础上加入CTA策略,能起到保持预期收益的基础上,降低投资组合风险的效果;或者在保持投资组合风险不变的情况下,提高预期收益的效果,提供了一种有别于传统投资工具的另类投资渠道。

CTA与其他品种的相关性低,收益较稳定

除了低相关性外,在极端环境下,CTA策略不仅没有出现下跌,还实现正收益,抗风险能力显著,即所谓的“危机Alpha”特性。当传统资本市场出现危机时,资本将投入到其他资产类别,使得其他资产类别出现持续性的趋势行情,而CTA策略利用期货期权等衍生工具对其他类别资产进行投资交易能较好把握趋势行情。

CTA策略的发展前景

根据巴克莱银行的数据,截至2020年3季度末,CTA策略在海外的管理规模达到3030亿美元,成为发展最快的投资领域之一。

CTA策略在国内的发展同样较快,据格上私募数据库显示,截止2020年底,国内CTA策略管理的资产总规模约为430亿元,规模超过10亿元的管理人,CTA策略管理的规模在300亿左右。CTA头部机构出现包括象限、黑翼、千象、元盛、涵德等知名管理人。但受到策略容量的限制,头部管理人在CTA策略的规模一般在数十亿元。

CTA策略在国内的发展可分三个阶段

2010年-2016年的兴起阶段:

国内CTA策略的发展始于2010年股指期货的上市。当时的交易策略较简单,通常是将技术指标程序化,股指期货的交易占大部分。随着股指期货交易受限,部分交易者进入商品期货市场寻求机会。

随着期货市场的发展,从2014年开始,CTA策略产品发行明显增多。2016年的商品市场牛市吸引了一波热钱进入CTA策略,推动CTA策略的爆发式增长。

2017年-2019年的复苏阶段:

2017年,因金融政策收紧,监管趋严以及市场波动率降低等因素的影响,CTA策略基金的发行数量有所缩减,2017年成为历年来最惨烈的年份。2018年和2019年以结构性行情为主。而且CTA策略的管理人也逐渐形成梯队,优秀的管理人逐渐浮出水面,策略也变得多样,技术工具逐渐丰富。

2020年-至今的快速发展阶段:

进入2020年,随着疫情发酵和经济复苏,CTA策略的“危机Alpha”特性凸显。CTA策略再次进入公众视野,受到越来越多的关注和认可,成为投资者资产配置的必备产品之一。

相比海外CTA策略的规模,目前国内的CTA策略还处于发展的初级阶段,未来还有很大的成长空间。随着越来越多商品期货和金融期货品种上市,国内CTA策略的发展前景非常广阔。

希望大家阅读后顺手点“赞”,以示鼓励!坚持是一种信仰,专注是一种态度!